Mobility Business, votre partenaire vers une mobilité plus durable

Nos solutions pour faciliter les déplacements professionnels de vos collaborateurs

Mobility Business vous apporte des solutions adaptées à vos besoins pour vous accompagner dans votre mobilité professionnelle.

Mobility Business de TotalEnergies vous accompagne

A travers l'évolution constante de ses offres, Mobility Business de TotalEnergies accompagne tous les professionnels dans leur mobilité.

-

1959Depuis 1959, TotalEnergies accompagne les professionnels dans leur mobilité.

-

150KNous accompagnons + de 150 000 clients professionnels et collectivités

-

2M+ de 2 millions de nos cartes sont actives et utilisées par nos clients

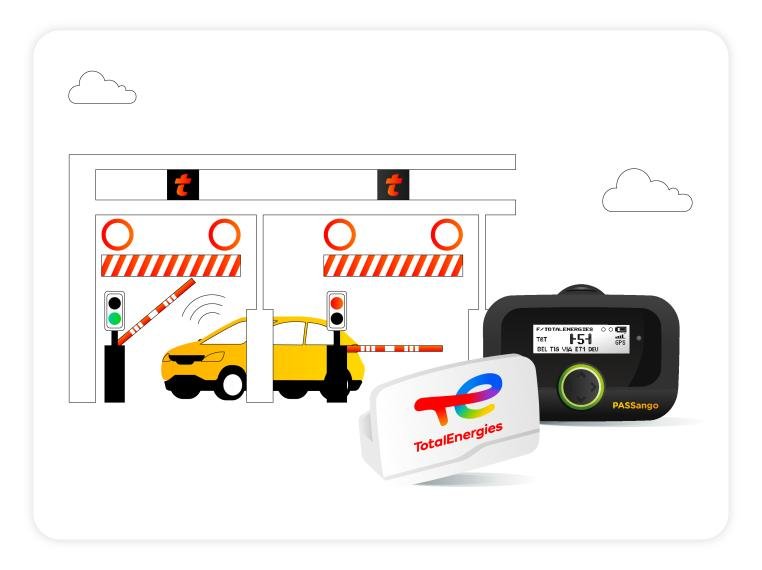

Notre offre Mobility Business dédiée aux professionnels

Quelque soit la taille de votre flotte ou que vous ne disposiez pas de véhicule professionnel, notre offre Mobility Business est là pour vous accompagner dans tous vos déplacements.

A travers cette vidéo de présentation, découvrez notre offre en détail : carte multi-énergies et multi-services, outil de gestion de flotte, télématique embarquée, bornes de recharges électriques...

Trouver une station-service

Vous recherchez une station sur votre trajet ? Localisez la station-service TotalEnergies la plus proche de vous parmi les 3 500 en France et les 18 000 en Europe et bénéficiez ainsi des produits et services disponible dans tout notre réseau accepteur.

Vos besoins pour la gestion de votre flotte professionnelle

Mobility Business vous apporte des solutions adaptées à vos besoins pour vous accompagner dans votre mobilité professionnelle.